今までいただいたご質問の中で多かった質問とその回答例です。

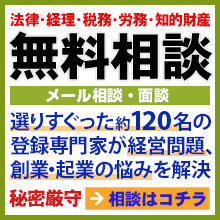

詳細画面から専門家に、メール相談や直接会っての面談などを申し込むことができます。

特例事業承継税制の改正の内容と、自社で確認すべき事項について教えてください

-

Q

特例事業承継税制の改正の内容と、自社で確認すべき事項について教えてください

事業承継税制が大幅に改正され、無税で自社株を後継者が引き継ぐことができる特例があると聞きました。どのような内容でしょうか?また、この制度の検討にあたって、自社で確認すべきことはどのようなことでしょうか。

A期間限定の特例措置により、自社株の全株について、猶予率100%の「納税猶予」制度です。

自社株の贈与や相続にかかる贈与税や相続税の納税猶予制度は、従前からありました。企業の事業承継の更なる促進のために、2027年12月末までの期間の贈与や相続に限定した特例措置が設けられています。

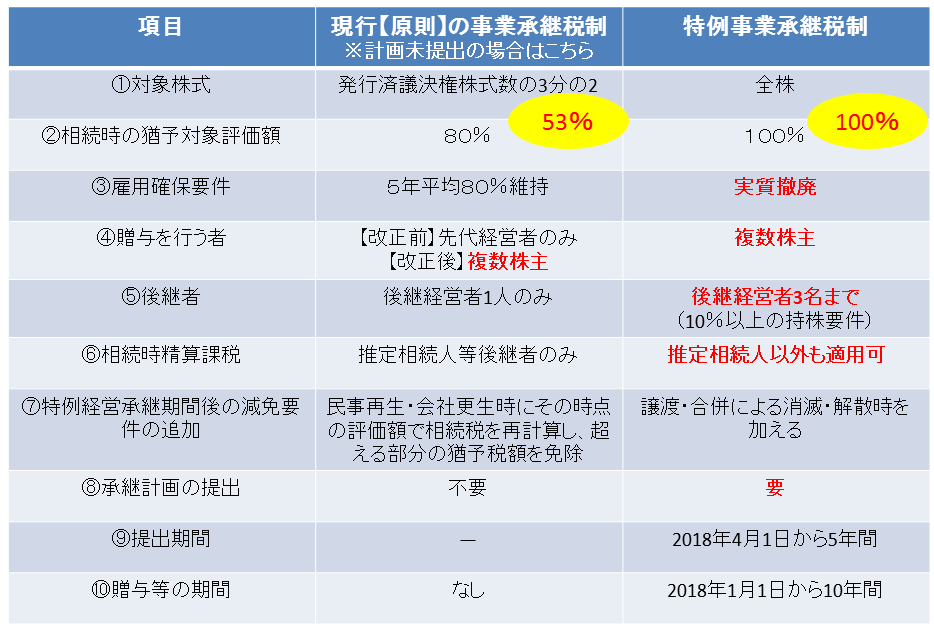

① 対象株式は、3分の2から全株に拡大し、 ② 相続税の猶予割合は80%から100%になりました。 ③ 雇用の8割を5年平均で維持が猶予継続の要件は、満たさなくなったとしても認定支援機関による意見書を提出すれば猶予継続となりました。 ④ 自社株の贈与を行う者は先代以外でも可能となり、例えば先代の配偶者、叔父叔母、そして他人からも贈与を受けることが可能です。 ⑤ 後継者は1名に限っていましたが、3名までとされました。 ⑥ 推定相続人又は孫以外でも相続時精算課税の適用を受けることが可能となり、例えば甥っ子・姪っ子など推定相続人以外、従業員や役員など他人にも課税負担少なく自社株を贈与で承継することが可能となりました。 ⑦ 経営承継期間(贈与や相続から5年間)経過後の減免要件が追加されました。 詳しい要件や手続きの流れはこちらに解説されています。(2023年7月現在)

非上場株式等についての贈与税・相続税の納税猶予・免除(法人版事業承継税制)のあらまし

この制度の適用を受けるかどうかの主な留意点を挙げておきます。

① 猶予制度であって、免除ではありませんので、猶予取消リスクに注意せねばなりません。免除となるのは、例えば、先代から贈与された株式について、納税猶予を受けており、先代が死亡して相続税の納税猶予に切替えた場合に、その後3代目にも納税猶予制度を使い、自社株を一括贈与したケースなどです。 ② 暦年贈与を継続して渡しきれる場合や、納税猶予を受けなくとも、相続税の納税資金の準備ができる場合は、この制度を使わないという選択も可能です。

これらを踏まえて、自社で確認すべき主な事項は、次の通りです。

① 株主や経営の舵取の状況などを踏まえ、今後の事業承継の方針を決める。(誰に、いつ、何を承継するか。年表方式にまとめるとよい) ② 自社株の評価額はいくらかを専門家に算定してもらう。 ③ 他の財産状況も踏まえながら、暦年贈与をした場合、相続時精算課税納税猶予を受けた場合などの試算を行う。他の相続人に与える影響も検討する。 これらを確認したうえで、特例事業承継税制を使うべきかどうかを決定するとよいでしょう。

2026年3月31日までに「承継計画」を提出しておかなければ、この期間限定の特例措置の適用を受けることができません。この2027年12月末までに事業承継のタイミングがあり、自社株について贈与をする可能性があるのであれば、「承継計画」を提出されることをおすすめします。

※ただし、「承継計画」の提出前に2026年3月31日までに相続があった場合は、特例の相続税納税猶予が選択できます。

(回答日:2024年10月16日)